最近、「インボイス制度」という言葉を聞くようになりましたが、内容がいまいちよくわからないという方も多いのではないでしょうか。しかし、インボイス制度について理解していないと、個人事業主(フリーランス)として仕事が減ったり、クライアントから値引き交渉されたりすることもありえます。

インボイス制度は、フリーランスでご活躍されているガイドさんも知っておかなければいけない制度です。

今回は、インボイス制度について詳しくまとめてみましたので、今後取るべき対策がわかるようになります。

ぜひ読み進めてみてください。

【この記事を書いているのは…】

石井 政章(いしい まさあき)

元ホテルマンです。リゾートホテル、シティホテルで主にフロントスタッフとして働いていました。

ホテルで働こうと思ったきっかけは、海外が好きで英語を活かしたいのと人を喜ばせたいという想いがあったからです。

現在は退職しWebライターとして活動しています。

インボイス制度とは

インボイス制度とは、国が決めた請求書(「適格請求書」と言います)で請求書を発行したり保存したりする制度です。

もう少し簡単にいえば、適用される税率などの項目が記載された「書類」です(項目については後述します)。

個人事業主(フリーランス)は適格請求書の発行や保存によって、消費税の「仕入税額控除」を受けられます。インボイス制度には請求書を発行するだけでなく、保存することも義務付けられています。

仕入税額控除とは

仕入税額控除とは、課税事業者が消費税を納付するときに、二重課税を防ぐため、売上にかかる消費税から、仕入れにかかる消費税を差し引くことをいいます。課税事業者の場合は、消費税を納めなければなりません。

例えば、A社がB社(B社は課税事業者)に、税込33万円(請求代金30万円+消費税3万円)で依頼したとします。

その後B社は、フリーランスのツアーガイドであるCさんに11万円(請求代金10万+消費税1万円)で依頼しました。

B社は課税事業者なので、A社から受け取った3万円を税務署へ納税する義務があります。

また、B社はCさんに消費税1万円を支払っているので、B社の納税額は(3万ー1万)で2万円になります。

このガイドへの依頼料にかかった消費税1万円を差し引くしくみが、仕入税額控除です。

フリーランスガイドにどう関係するか

インボイス制度導入後に考えられるのは、取引先として見直されたり、値段交渉をされたりする可能性があります。取引先はインボイスを発行できる相手の方が良いと考えることもあるでしょう。

理由としては、課税事業者と免税事業者が取引をすると、課税事業者は「仕入れ税額控除」を受けられなくなり、納税負担が増えるからです。負担が増えると、今度はその分値段交渉をされることもありえます。

具体的に何をするべきか

インボイス制度が開始される前に何をするべきなのか、見ていきましょう。

- 登録申請のスケジュール

- インボイス発行事業者に登録するか検討する

- 簡易課税制度に登録することも検討する

順番に解説していきます。

登録申請のスケジュール

登録申請はすでに始まっており、今後インボイス制度が始まったり、導入を迷ったりしている方に向けて経過措置も予定されています。スケジュールを一覧表にしましたので参考にしてみてください。

▼インボイス制度のスケジュール

| 2021年(令和3年)10月1日~2023年(令和5年)3月31日 | 登録申請期間 |

| 2023年(令和5年)10月1日 | インボイス制度の開始 |

| 2023年(令和5年)10月1日~2026年(令和8年)9月30日 | 仕入税額相当額の80%(経過措置) |

| 2026年(令和8年)10月1日~2029年(令和11年)9月30日 | 仕入税額相当額の50%(経過措置) |

インボイス発行事業者に登録するか検討する

個人事業主(フリーランス)の方は2023年3月31日までに、インボイス制度に登録するかしないかを決める必要があります。もしインボイスに登録しない場合は、相手先の納税額が増えてしまうこともあり、仕事の依頼が減ることも予想されます。

しかし、登録すれば今度は納税額が負担となります。経過措置期間を利用したり、取引先と確認しあったりし、しっかり検討しておきましょう。

簡易課税制度に登録することも検討する

簡易課税制度は、課税売上高が5,000万円以下の事業者を対象にした納税事務負担を減らすために設けられた制度です。導入すると仕入税額控除の計算を簡素化できます。

また、納税する消費税の金額を簡易的な方法で求めることができ、申告や納税にかかる事務処理の手間を減らすことにもつながってきます。

面倒な事務作業を簡素化するためにも導入を検討してみると良いでしょう。

課税事業者に登録する際の手順

ここでは、課税事業者に登録する手順を3つご紹介していきます。

1.登録申請をする

登録を決めたら申請をしましょう。登録する用紙は国税庁のサイトからダウンロードできます。また、e-Taxによる登録申請手続きも可能なので、利用してみるとスムーズにできます。なお、申請先は納税地を所轄する税務署長です。

2.インボイスを作成する際に必要な項目

インボイス作成において必要な項目は次の6つです。

- 請求先名

- 売り手の名前(フリーランスの場合:個人名)と登録番号

- 取引年月日

- 取引内容

- 税率ごとに区分した合計金額と適用税率

- 税率ごとに区分した消費税の金額

以上を記入していきましょう。

3.簡易課税制度を選ぶ場合は届け出る

簡易課税制度を利用するには、国税庁のサイトから登録申請をしましょう。

提出方法は届出書を持参、または郵送する方法があります。

なお、手数料はかかりません。申請にはPDFファイルをダウンロードしておくと便利です。

インボイス制度を理解するための用語集

ここではインボイス制度の用語集をまとめました。

聞きなれない言葉が多く、難しいかと思いますが1つずつ覚えていきましょう。

| 用語 | 内容 |

| インボイス | 適格請求書(所定の記載要件を満たした請求書のこと) |

| 課税事業者 | 消費税を納付する義務がある法人、個人事業主(フリーランス)(課税期間に係る基準期間において、課税売上高が1,000万円以上の事業者) |

| 免税事業者 | 納税義務のない法人、個人事業主(消費税の課税期間に係る基準期間において、課税売上高が1,000万円に満たない事業者) |

| 仕入れ税額控除 | 仕入れ税額控除とは、課税事業者が消費税を納付するときに、売上にかかる消費税から、仕入れにかかる消費税を差し引くこと |

まとめ

インボイス制度は、個人事業主(フリーランス)にとって大きな負担になってしまう可能性が高いです。

しかし、今後の取引に影響してくるものですので、早めに準備をし、導入することをおすすめします。

しっかり検討する要素として、この記事がお役に立てれば幸いです。

はじめての確定申告なら、freee会計

ガイドの皆様は、これまで収支の管理や確定申告の手続きをどのように行ってきましたか?

インボイス制度が始まるこの機会に、より簡単に売上や経費管理を行い、ガイド業務に集中できるよう、会計ソフトの導入を検討されてはいかがでしょうか。

今回特別に、年額プランにお申込みのKNOTTERの方限定で、2,000円分のクーポンをいただきました。

freee会計の三つの特徴

特徴① 初心者でもかんたん入力

freee会計で必要な入力作業はたった4項目。難しい単語や項目もわかりやすく解説するので、はじめてでも大丈夫。

特徴② 電話サポートで相談しながら進められるのであんしん

プレミアムプランなら、操作の上でわからない部分や困ったことを専門のコンサルタントが電話でお答えします。

また、全プラン共通でメール・チャットサポートが使えるのでfreeeなら安心。

特徴③口座とのデータ連携で作業時間を大幅短縮。

銀行口座やクレジットカードから明細を自動で取得するので、面倒な入力作業はいりません。

※今回特別に年額プランに申込みのKNOTTERの方限定で、2,000円分のクーポンをご提供頂きました。KNOTTERの方は、KNOTTER限定ページでクーポンコードをご確認ください。

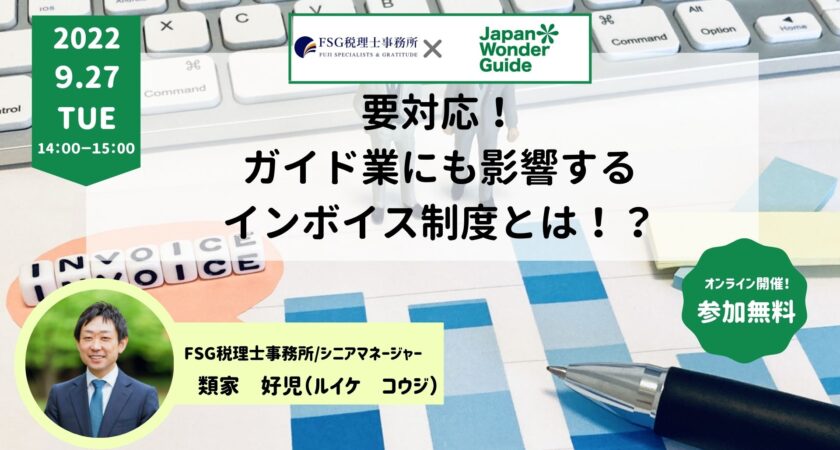

KNOTTER限定ウェビナーもチェック!

JapanWonderGuideの有料会員「KNOTTER」または「KNOTTER+」にご登録いただくと、インボイス制度について詳しく説明したウェビナーの見逃し配信をご視聴いただけます。

その他、KNOTTER限定ウェビナーとして、

- 自分に合う旅行会社が見つかる「旅行会社から見た、選ばれるガイドとは?」ウェビナーシリーズ

- フリーランスで働くガイドさんに役立つ「確定申告の基礎」ウェビナー

- ホテルコンシェルジュ様をゲストに迎えてお話を伺う「千裕の部屋」ウェビナー

など、ガイドに役立つウェビナーをKNOTTER向けに定期開催しております。

ぜひこの機会にご検討ください!